Простой срок окупаемости инвестиций (PP, payback period)-это

- Минимальный период времени возврата вложенных средств в инвестиционный проект, бизнес или любую другую инвестицию.

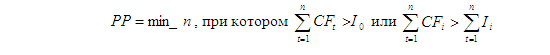

- Продолжительность периода от начального момента до момента окупаемости. Начальным моментом времени может являться начало вложения инвестиций или началом деятельности компании, которая начинает приносить некую прибыль. Моментом окупаемости называется самый первый период, после которого накопленными чистые денежные потоки за вычетом инвестиций перестают быть отрицательными (формула 1):

(1)

(1)где CFt- чистый денежный поток в период t; Io - инвестиции в момент времени 0; It - инвестиции, вложенные в проект за период времени t.

Отметим, что в понятие It в данном аспекте вкладываем не только первоначальные инвестиции для запуска проекта, но последующие инвестиции, которые необходимы для обновления спецтехники, капитальных ремонтов оборудования, зданий и сооружений и т.д. Но первоначальные и долгосрочные инвестиции можно использовать в одном контексте только при оценке эффективности всего проекта. Если же нужно оценить срок окупаемости для каждого участника сделки, то во внимание будет браться только те инвестиции, которые вложил конкурентный участник (например, банк).

Экономический смысл PP показателя заключается в определении срока, за который инвестор может вернуть вложенный капитал.

При получении дробного числа PP оно округляется в сторону увеличения до ближайшего целого.

Недостатки PP: не учитывает стоимость денег, риски проекта; не учитывает влияние прибыли, которая получается после момента срока окупаемости.

Период окупаемости инвестиционного проекта имеет прямо пропорциональную зависимость с рисками проекта: чем ниже PP, тем ниже риски по проекту, и наоборот. При увеличении срока окупаемости вложений повышается и риск, потому что вложения могут перейти в статус невозвратных.

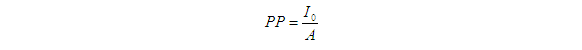

Для проектов, имеющих постоянный доход через равные промежутки времени (например, годовой доход постоянной величины - аннуитет), можно использовать формулу (2):

(2)

(2)где I0 - суммы первоначальных инвестиций; А - размер аннуитета.

Следует иметь в виду, что элементы платежного ряда в этом случае должны быть упорядочены по знаку, т. е. сначала подразумевается отток средств (инвестиции), а потом приток. В противном случае срок окупаемости может быть рассчитан неверно, так как при смене знака платежного ряда на противоположный может меняться и знак суммы его элементов.

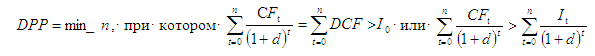

Дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP) устраняет недостаток статического метода срока окупаемости инвестиций и учитывает стоимость денег во времени (формула 3):

(3)

(3)Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т. е. всегда DPP > PP. Проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DPP за счет высокой ставки дисконтирования.

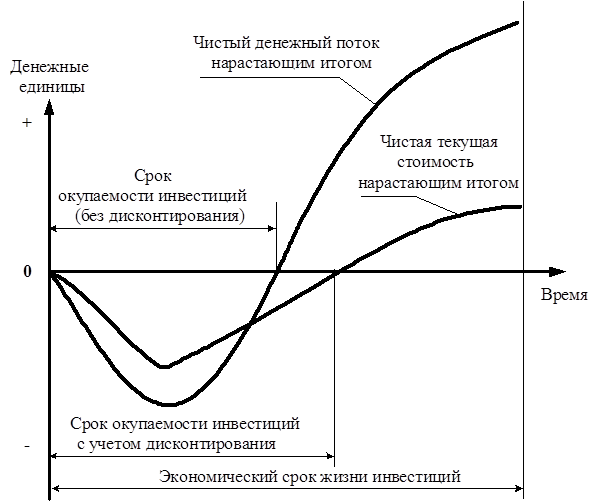

На рисунке ниже представлена графическая интерпретация сроков окупаемости с учетом и без учета дисконтирования

Критерии принятия решение по PP и DPP:

а) проект принимается, если окупаемость имеет место;

б) проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока (например, кредит выдан на 15 лет, поэтому DPP не может быть больше 15 лет).

Срок окупаемости является важнейшим показателем инвестиционного анализа проектов и бизнеса. Он позволяет определить целесообразность вложения в тот или иной проект. Использование дисконтирования денежных потоков позволяет инвестору более точно оценить период возврата капитала. Помимо данного коэффициента необходим анализ через другие показатели эффективности: чистой приведенной стоимости (NPV), внутренней нормы доходности (IRR) индекса прибыльности (PI).

Пример. Продолжим рассматривать пример, используемый для расчета IRR: Вы покупаете площадку для строительства завода стоимостью 1 000 000 рублей, а стоимость строительства всего завода составит 10 000 000 млн. руб. Вы можете предложить подрядчику оплатить расходы по строительству поэтапно по 50% - первый год строительства, остальные 50% - второй год. Либо отдать все расходы после завершения строительства. Срок строительства завода - 2 года. С момента запуска завода получение чистого денежного потока составит 3 000 000 рублей в год.

Предельный срок окупаемости проекта DCFmax для инвестора 10 лет.

Необходимо рассчитать PP и DPP.

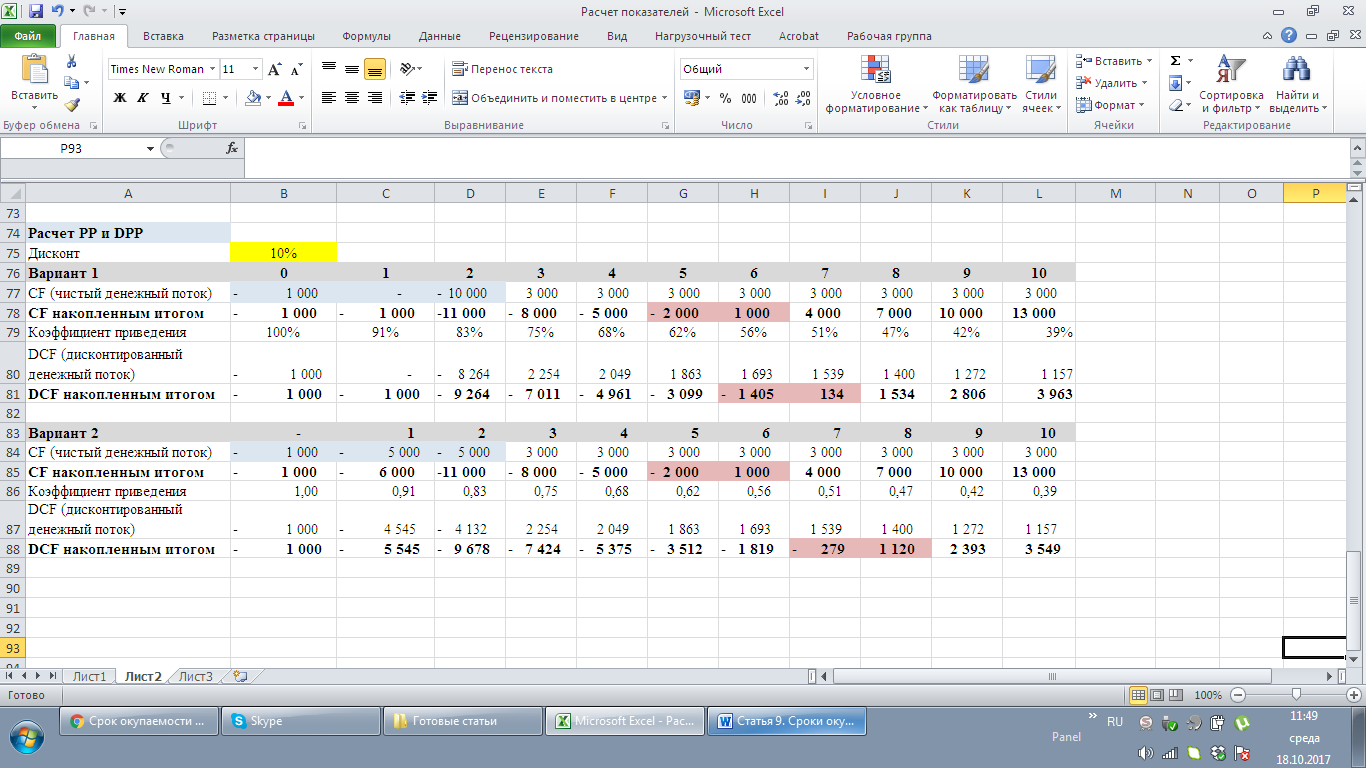

Решение. На рисунке ниже представлены результаты расчета накопленного CF и DCF.

Вариант 1: По рисунку видно, что CF(1) накопленный становится положительным на 6 прогнозный период с момента вложения инвестиций или на 4 прогнозный период с момента эксплуатации предприятия. С учетом ставки дисконта в 10% получаем, что дисконтированный денежный вариант DCF(1) становится положительным на 7 прогнозный год с момента вложения инвестиций или на 5 год с момента эксплуатации.

Итого по Варианту 1: PP(1)=6 лет; DCF(1)=7 лет.

Вариант 2: По рисунку видно, что CF(2) накопленный становится положительным на 6 прогнозный период с момента вложения инвестиций или на 4 прогнозный период с момента эксплуатации предприятия. С учетом ставки дисконта в 10% получаем, что дисконтированный денежный вариант DCF(2) становится положительным на 8 прогнозный год с момента вложения инвестиций или на 6 год с момента эксплуатации.

Итого по Варианту 2: PP(2)=6 лет; DCF(2)=8 лет. Вывод: Так как PP(1)=PP(2)=6 лет и DCF(1)<DCF(2)<DCFmax=10 годам, то и тот и другой вариант событий можно принять. Для более точной оценки по принятию вариантов развития необходимо проанализировать IRR, MIRR, NPV, DPI